F5:寻求数字银行安全性与无摩擦应用体验之间的平衡

在这个前所未有的时代,传统银行和金融服务机构(FSIs)都面临着新的运营挑战。为了应对新的经济形势,许多组织都在迅速扩展数字服务产品。亚太地区的很多银行正在考虑重新构建其业务流程和数字化流程。根据IDC最新《金融观察》(Financial Insights InfoBrief)的数据显示,到2022年,70%的银行将采用实时支付。F5亚太首席安全顾问Shahnawaz Backer发表了对于数字银行安全保障和无摩擦用户体验的见解。

消费者对远程、便捷、全天候的金融服务有着越来越高的期望,这是数字银行服务加速普及的主要原因。对银行而言,为消费者数据和金融资产提供强大而安全的数字平台,对于建立和维护品牌信任至关重要,尤其是在网络欺诈等网络攻击日益增多的情况下。但是,目前许多银行的应用程序都面临一个相同的问题:严格的访问控制常常与易用性相冲突。如果想保障安全,就会影响用户的体验,这对于企业来说这个难以解决的悖论。

优质数字体验和安全保障难以两全

F5最新发布的《2020应用便捷与安全曲线报告》发现,亚太地区消费者对银行应用程序的信任度最高(63%),其次是公用事业与政府服务(57%)和电子商务(47%)。虽然自2018年该报告首次发布以来,银行业始终高居消费者信任度的第一位,但在当今安全漏洞高发的情况下,该行业的信任度在过去两年下降了16个百分点。

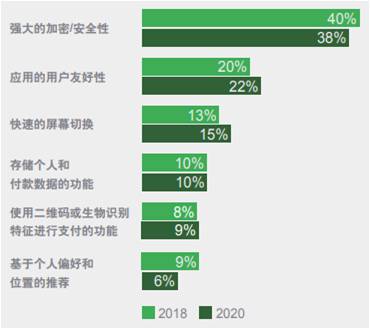

与此同时,受访者将安全性、应用程序的用户友好性和更快的加载速度列为应用程序最重要的三大特性,这表明可用性正逐渐成为人们下载或继续使用应用程序的关键考虑因素。

因此,银行需要具备快速适应不断变化的客户期望的能力,并且建立正确的安全框架,才能实现数字服务。随着实体分行的交易减少以及向云端的转移,银行正面临着巨大的压力,既要能够为客户提供无摩擦的体验,又要符合政府的合规性要求。

考虑到安全保障,银行业多年来一直在采用复杂的安全系统,如多层身份验证。消费者需要以多种形式通过层层身份识别和验证:例如,当登录银行应用程序时,要求输入用户名和密码,然后输入双因素身份验证、回答安全问题、输入验证码或进行生物识别(指纹或面部识别)。虽然这些新的解决方案成功地防止了在线欺诈,但可能会给消费者带来不便,并破坏他们的整体数字体验。

利用人工智能实现无摩擦的用户体验

要想在保障安全的前提下减少用户体验中的摩擦,数字银行需要解决很多方面的问题,而身份验证始终是其中的一大难点。幸运的是,Web应用程序安全解决方案的进步,使得银行能够利用人工智能保护应用程序免受日益增长的虚假互联网流量的影响。智能防御已经在某些支付软件中发挥了作用,防止恶意软件通过获取用户的身份认证会话进行欺诈性交易,并且在防御过程中不会影响用户体验。

使用AI可以实时准确判断应用程序请求是来自人类还是机器人,并进一步区分是恶意行为还是授权用户。 这种方法可以通过额外的安全保护层来阻止不良流量,并且不会给合法用户带来登录时的摩擦体验。

当银行和金融机构通过每一次互动获得合法用户端到端的可见性时,他们便能获取有价值的客户洞察,从而为客户创造个性化的、可靠的、无摩擦的数字体验。

写在最后

数字化支付的普及不仅将重塑传统银行系统,也将重塑数字化用户体验。银行和其他金融企业应该专注于提供智能、快速和安全的卓越服务体验,否则就有可能落后于业内同行和非金融服务类的竞争对手,如如支付宝、微信支付等等,因为这些竞争对手能够迅速调整自己的业务。而这就是不断重塑后疫情时代数字银行的过程。

责任编辑:刘沙